2019年由於PC、伺服器及智慧型手機等產品需求疲軟,記憶體價格預計還會繼續跌,不過 Samsung、SK Hynix 及 Micron 三大廠商並不樂見記憶體降價,紛紛採取減少產能的方式以期阻止記憶體價格下跌。

集邦科技旗下的 DRAMeXchange 日前發布了2019年 DRAM 記憶體市場研究報告,以下是集邦科技的報告正文:

根據集邦諮詢半導體研究中心 ( DRAMeXchange ) 最新調查,2018年第四季 DRAM 合約價格較前一季大幅修正約10%後,2019年由於 PC、伺服器與智慧型手機等終端產品需求疲軟,因此 DRAM 主要供應商紛紛放緩新增產能的腳步,以期減緩價格跌勢。

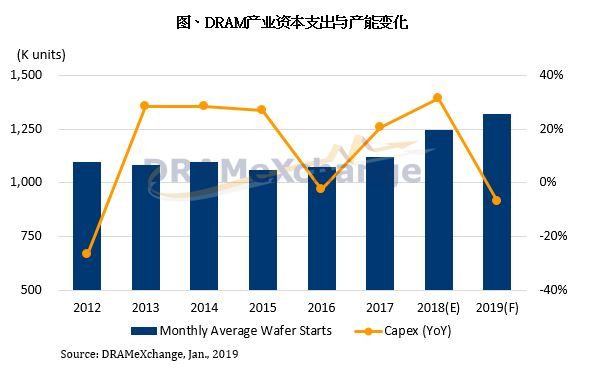

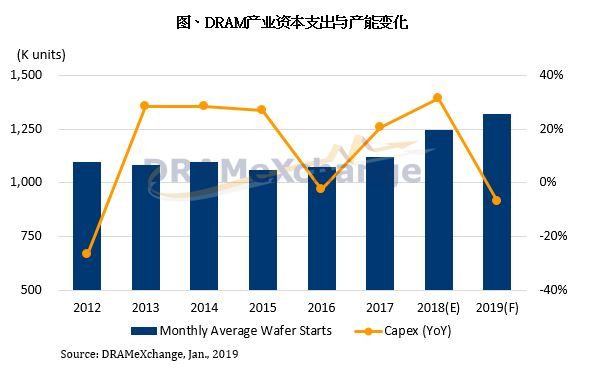

DRAMeXchange 指出,與實際位元生產量最相關的指標為各供應商的資本支出計劃,而2019年 DRAM 產業用於生產的資本支出總金額約為180億美元,年減約10%,為近年來最保守的投資水位。

其中,兩家韓系廠商最先宣布將放緩2019年投資計劃。市佔最大的 Samsung 半導體2019年 DRAM 投資總金額約在80億美元,主要用在先進製程(1Ynm)的持續轉進以及新產品的開發。投片計劃是 Samsung 近年來最保守的一次,目前決議終止平澤廠(Line18)擴產計劃,將使2019年位元成長達到歷年新低,約在20%水位。

市佔第二名的SK海力士2019年 DRAM 投資金額也降低到約55億美元,主要用以持續轉進新製程與提升良率為主。但由於中國無錫新廠才剛落成,因此該廠全年仍有約30-40K產能提升,根據 DRAMeXchange 計算,SK Hynix 2019年位元成長約21%,稍微高過 Samsung。

而市佔第三的 Micron 半導體,近日才宣布下修2019年資本支出至約30億美元,並且將2019年的生產位元成長目標由原先的近20%下修至15%水位,以期改善庫存持續升高的狀況。而 Micron 半導體目前不論是在瑞晶 ( 台灣 Micron 儲存器 )、華亞科 ( 台灣 Micron 晶圓科技 )、原 Elpida 廣島廠等都沒有擴產計劃,2019年投片水平維持在每個月350K,而位元成長將僅來自1Ynm的持續轉進。DRAMeXchange 認為,Micron 因為成本結構與兩大韓系廠相較偏弱,因此對於承受價格持續下跌的空間較小,才會有較大動作的反應。在連續兩年供給位元成長都僅有15%的情況下,Micron 市佔持續被壓縮。

從三大廠商下修2019年資本支出的營運方向可以看出,在寡占市場中由於沒有新進競爭者的威脅,各供應商選擇透過調整產出,來避免削價競爭。從獲利表現來看,Samsung 與 SK Hynix 生產 DRAM 的毛利仍有近8成,Micron 也有6成以上的水平,因此各廠在獲利仍豐厚的情況下,選擇保守看待2019年的生產展望,也是較為合理的作法。

至於需求端,2019年第一季受到連假以及淡季效應的影響,將會是最為疲弱的季度,而且目前也沒有跡象顯示第二季之後需求會有所改善。在中美貿易摩擦持續延燒的大前提下,市場仍充滿不確定性,基於上述供需預測,DRAM 價格仍將逐季修正,2019年第一季價格下修幅度約為15%,第二季預期將收斂至10%以內,而下半年除非需求明顯改善,否則價格仍將維持約5%的季度下修。

來源:

https://press.trendforce.cn/node/view/2907.html

https://www.expreview.com/66139.html

集邦科技旗下的 DRAMeXchange 日前發布了2019年 DRAM 記憶體市場研究報告,以下是集邦科技的報告正文:

根據集邦諮詢半導體研究中心 ( DRAMeXchange ) 最新調查,2018年第四季 DRAM 合約價格較前一季大幅修正約10%後,2019年由於 PC、伺服器與智慧型手機等終端產品需求疲軟,因此 DRAM 主要供應商紛紛放緩新增產能的腳步,以期減緩價格跌勢。

DRAMeXchange 指出,與實際位元生產量最相關的指標為各供應商的資本支出計劃,而2019年 DRAM 產業用於生產的資本支出總金額約為180億美元,年減約10%,為近年來最保守的投資水位。

其中,兩家韓系廠商最先宣布將放緩2019年投資計劃。市佔最大的 Samsung 半導體2019年 DRAM 投資總金額約在80億美元,主要用在先進製程(1Ynm)的持續轉進以及新產品的開發。投片計劃是 Samsung 近年來最保守的一次,目前決議終止平澤廠(Line18)擴產計劃,將使2019年位元成長達到歷年新低,約在20%水位。

市佔第二名的SK海力士2019年 DRAM 投資金額也降低到約55億美元,主要用以持續轉進新製程與提升良率為主。但由於中國無錫新廠才剛落成,因此該廠全年仍有約30-40K產能提升,根據 DRAMeXchange 計算,SK Hynix 2019年位元成長約21%,稍微高過 Samsung。

而市佔第三的 Micron 半導體,近日才宣布下修2019年資本支出至約30億美元,並且將2019年的生產位元成長目標由原先的近20%下修至15%水位,以期改善庫存持續升高的狀況。而 Micron 半導體目前不論是在瑞晶 ( 台灣 Micron 儲存器 )、華亞科 ( 台灣 Micron 晶圓科技 )、原 Elpida 廣島廠等都沒有擴產計劃,2019年投片水平維持在每個月350K,而位元成長將僅來自1Ynm的持續轉進。DRAMeXchange 認為,Micron 因為成本結構與兩大韓系廠相較偏弱,因此對於承受價格持續下跌的空間較小,才會有較大動作的反應。在連續兩年供給位元成長都僅有15%的情況下,Micron 市佔持續被壓縮。

從三大廠商下修2019年資本支出的營運方向可以看出,在寡占市場中由於沒有新進競爭者的威脅,各供應商選擇透過調整產出,來避免削價競爭。從獲利表現來看,Samsung 與 SK Hynix 生產 DRAM 的毛利仍有近8成,Micron 也有6成以上的水平,因此各廠在獲利仍豐厚的情況下,選擇保守看待2019年的生產展望,也是較為合理的作法。

至於需求端,2019年第一季受到連假以及淡季效應的影響,將會是最為疲弱的季度,而且目前也沒有跡象顯示第二季之後需求會有所改善。在中美貿易摩擦持續延燒的大前提下,市場仍充滿不確定性,基於上述供需預測,DRAM 價格仍將逐季修正,2019年第一季價格下修幅度約為15%,第二季預期將收斂至10%以內,而下半年除非需求明顯改善,否則價格仍將維持約5%的季度下修。

來源:

https://press.trendforce.cn/node/view/2907.html

https://www.expreview.com/66139.html