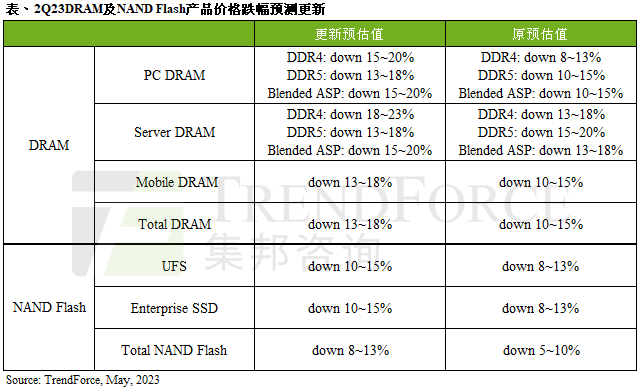

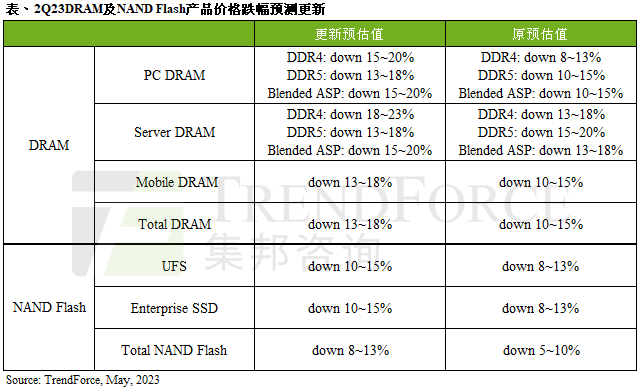

據近日報導,群聯電子(Phison)CEO 潘健成在最近一次會議上表示,NAND 價格進一步下調已經是不可能了,如果市場不盡快恢復,可能會有供應商出現破產。這直接反應了 NAND 供應商目前面臨的困境,不過 DRAM 市場行情也並不景氣。早前 TrendForce 預測 NAND 均價在第二季跌幅約為 5%~10%,近日 TrendForce 再次發布報告,由於 DRAM 與 NAND 供應商減產幅度不及需求下降速度,部分產品在第二季均價跌幅或將擴大。

PC DRAM 方面,由於 DDR4 庫存充足,供應商雖希望降低庫存,但由於市場需求不強,成交量並沒有上升,預計跌幅為 15%~20%。DDR5 記憶體由於供給關係相較 DDR4 更為平衡,預計均價跌幅小於 DDR4。

伺服器 DRAM 方面,由於伺服器需求持續下滑,導致 DDR4 庫存壓力上升,預計季跌幅擴大至 18%~23%,而 DDR5 則受 PMIC 問題影響,供應受限,促使第二季均價跌幅縮小至 13%~18%,但是由於 DDR5 比重仍相對較低,對價格變動影響有限,預計伺服器 DRAM 第二季均價季跌幅擴大至 15%~20%。

Mobile DRAM 方面,雖然智慧型手機廠商完成了庫存修正,採購意向相比去年更高,但供應商庫存仍處於高位,因此更意願讓利促銷。目前有採購方將第三季與第二季需求合併以增加議價能力,多種因素疊加下,預計第二季 Mobile DRAM 均價季跌幅擴大至 13%~18%。

NAND 均價下跌的主要原因依然是市場供過於求,Enterprise SSD、UFS 跌幅擴大,兩種類型產品約佔總 NAND 消耗量的 50%。

伺服器整機需求持續下滑,不僅影響 Server DRAM 均價,同樣影響 Enterprise SSD 價格。第二季 Enterprise SSD 庫存壓力增大,預計均價跌幅擴大至 10%~15%。不過預計隨著新平台放量,加上持續去庫存化,下半年 Enterprise SSD 需求有機會出現明顯增長。

UFS 表現情況與 Mobile DRAM 類似,雖然智慧型手機廠商採購意向增強,但採購方將第三季需求與第二季合併以增加議價能力,加上供應商對去庫存意願強烈,預計第二季 UFS 均價跌幅擴大至 10%~15%。

來源

PC DRAM 方面,由於 DDR4 庫存充足,供應商雖希望降低庫存,但由於市場需求不強,成交量並沒有上升,預計跌幅為 15%~20%。DDR5 記憶體由於供給關係相較 DDR4 更為平衡,預計均價跌幅小於 DDR4。

伺服器 DRAM 方面,由於伺服器需求持續下滑,導致 DDR4 庫存壓力上升,預計季跌幅擴大至 18%~23%,而 DDR5 則受 PMIC 問題影響,供應受限,促使第二季均價跌幅縮小至 13%~18%,但是由於 DDR5 比重仍相對較低,對價格變動影響有限,預計伺服器 DRAM 第二季均價季跌幅擴大至 15%~20%。

Mobile DRAM 方面,雖然智慧型手機廠商完成了庫存修正,採購意向相比去年更高,但供應商庫存仍處於高位,因此更意願讓利促銷。目前有採購方將第三季與第二季需求合併以增加議價能力,多種因素疊加下,預計第二季 Mobile DRAM 均價季跌幅擴大至 13%~18%。

NAND 均價下跌的主要原因依然是市場供過於求,Enterprise SSD、UFS 跌幅擴大,兩種類型產品約佔總 NAND 消耗量的 50%。

伺服器整機需求持續下滑,不僅影響 Server DRAM 均價,同樣影響 Enterprise SSD 價格。第二季 Enterprise SSD 庫存壓力增大,預計均價跌幅擴大至 10%~15%。不過預計隨著新平台放量,加上持續去庫存化,下半年 Enterprise SSD 需求有機會出現明顯增長。

UFS 表現情況與 Mobile DRAM 類似,雖然智慧型手機廠商採購意向增強,但採購方將第三季需求與第二季合併以增加議價能力,加上供應商對去庫存意願強烈,預計第二季 UFS 均價跌幅擴大至 10%~15%。

來源